人生100年「イデコ」戦略

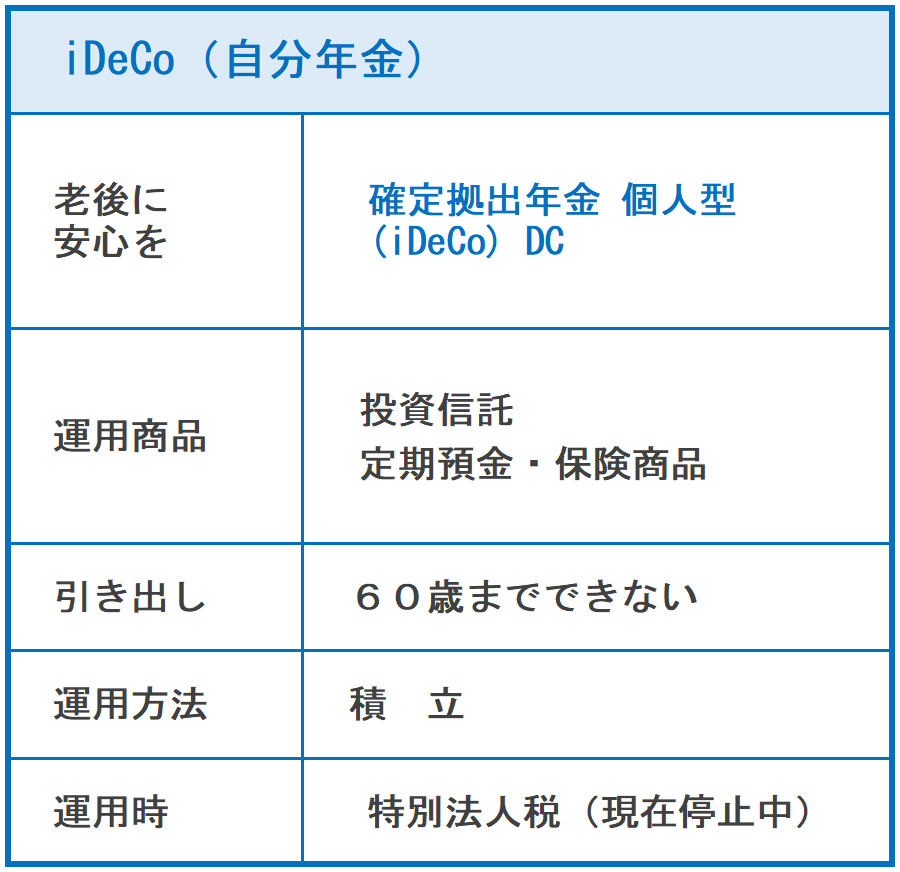

iDeCo 自分で育てる 自分年金

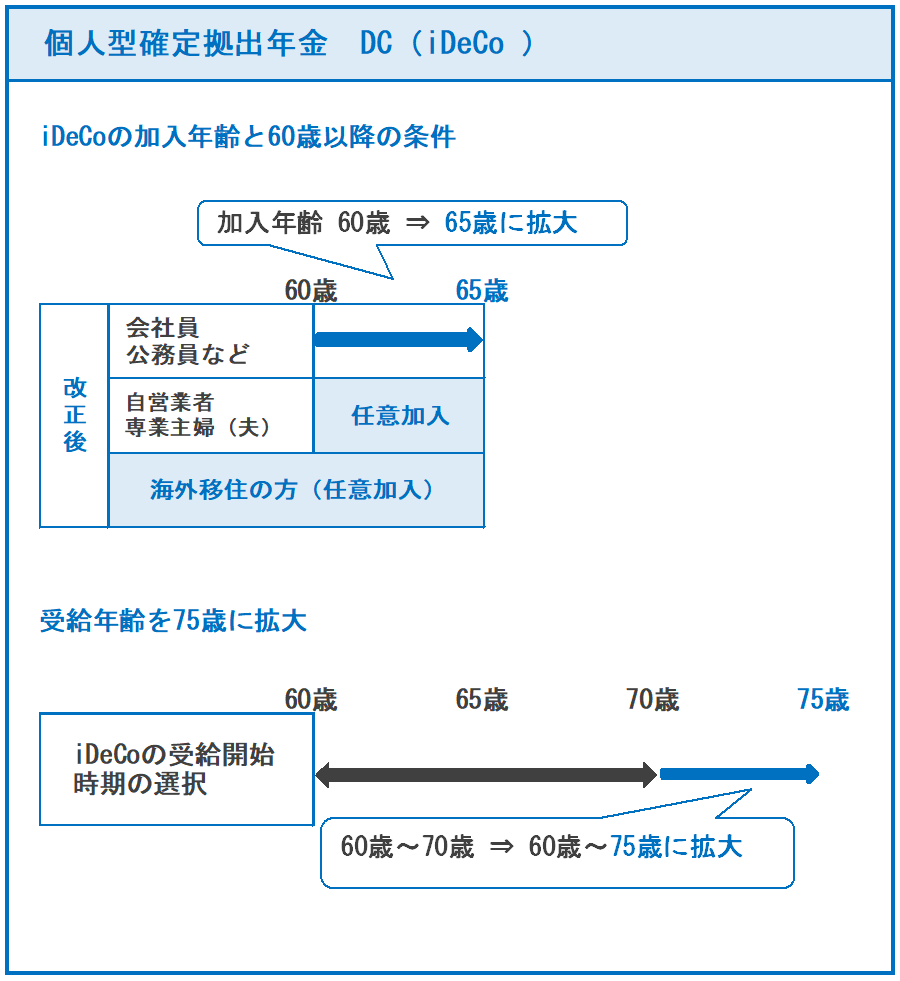

60歳以降iDeCo加入するメリット

・企業年金のない会社員が5年間加入すると掛金がその分増額する

・月/23000円×12ヶ月×5年=138万円

・所得税+市民税が軽減される。運用益が非課税になる

75歳から受給するメリット

・iDeCoの受給を75歳になるまで、運用支持者になり、運用益非課税で継続する。

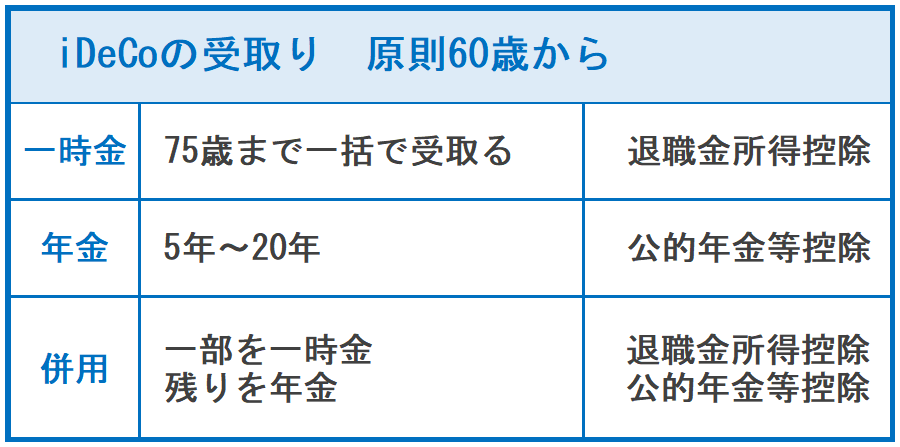

受け取り方

・iDeCoだけ見てはだめです。

・全体(公的年金・退職一時金・企業年金等)を合わせて、対策をたてましょう。

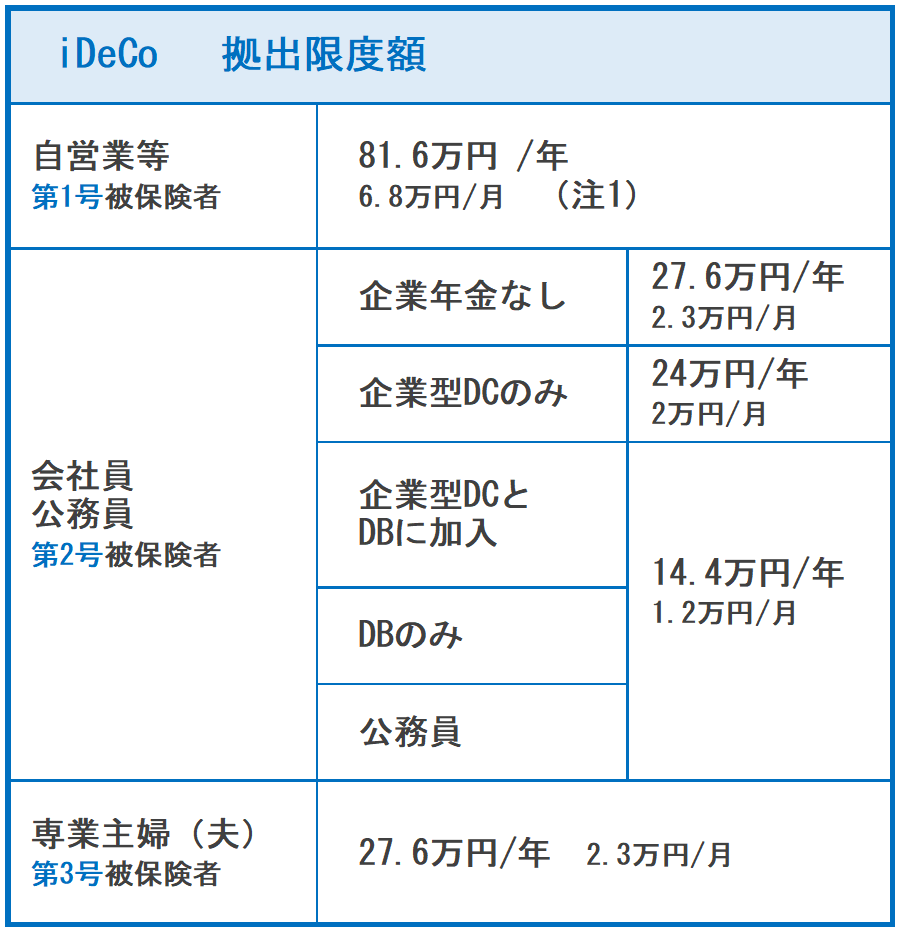

1.自分で拠出(掛金額)

2.自分で運用(運用商品)

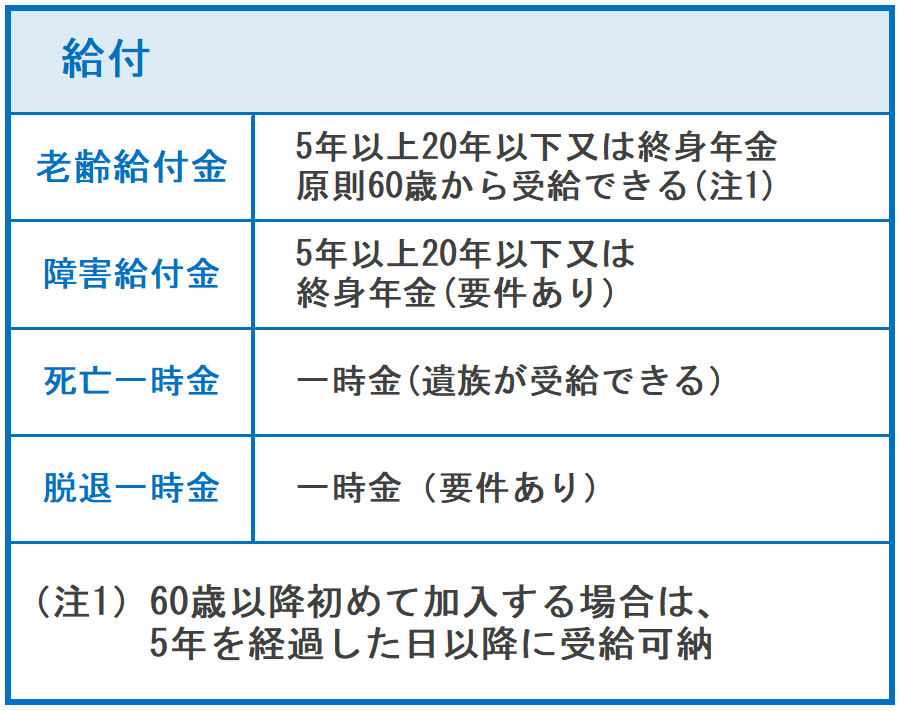

3.年金資産の受取

(掛金・運用によって異なる)

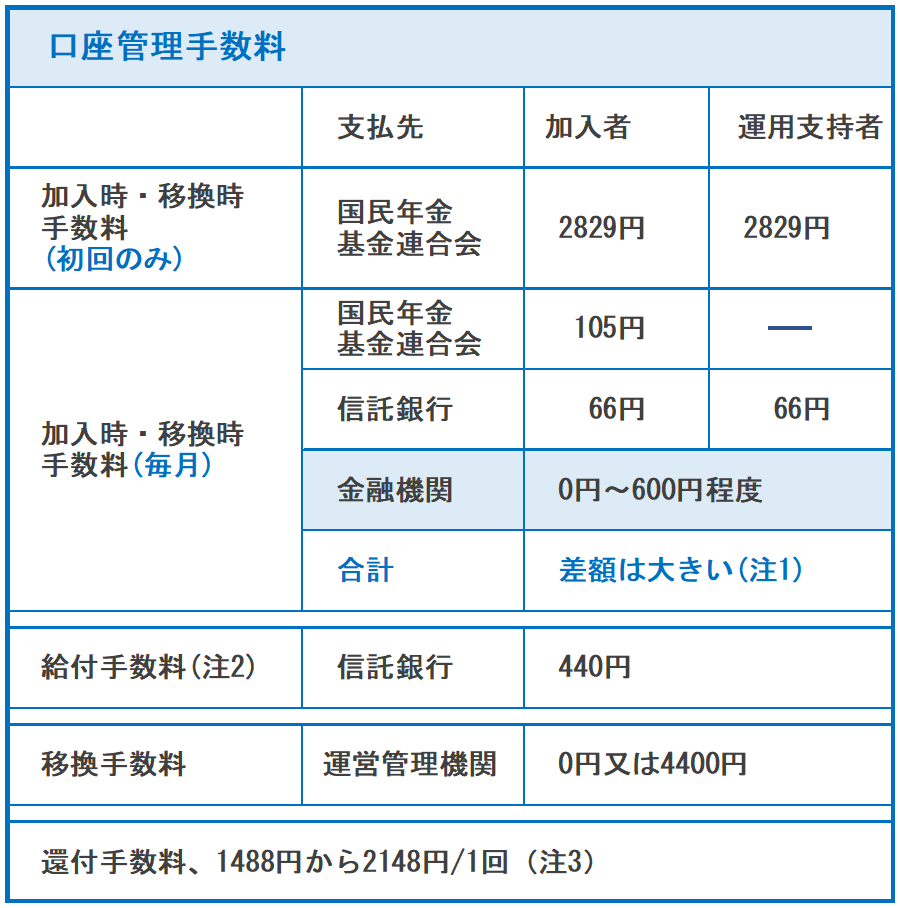

(注1)口座管理手数料は毎月の掛金から差し引きます。

(注2)年金で受給するとき、その都度手数料440円がかかり、口座管理手数料も支払いが続きます。1年に何回、年金を受け取るかきめます。

(注3)国民年金の免除申請などある場合はiDeCoの掛金は支払えません。

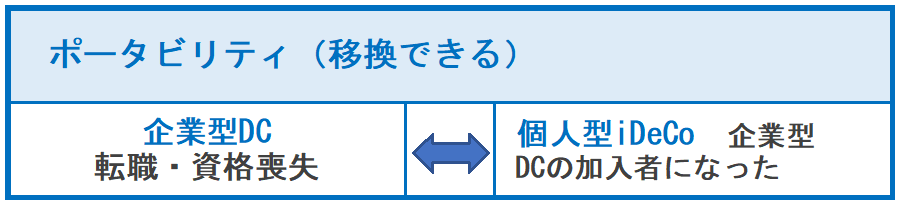

・離職や転職で掛金の上限が変わったら届け出をする。

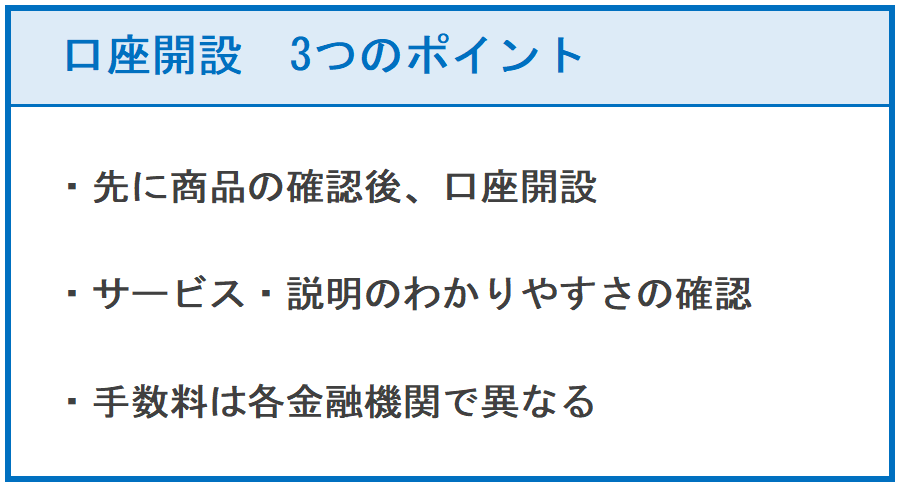

・口座管理手数料や取扱商品は変更されることがあります。

・最新情報を確認してください。

(注1)国民年金基金の掛金や付加年金保険料との合計

iDeCoなら、転職、退職時も安心。

iDeCoは運用の間も非課税、複利効果で育ちます。

iDeCo 3つの税制優遇

掛金が全額所得控除

・支払った掛金のすべてを所得から差し引けるルール

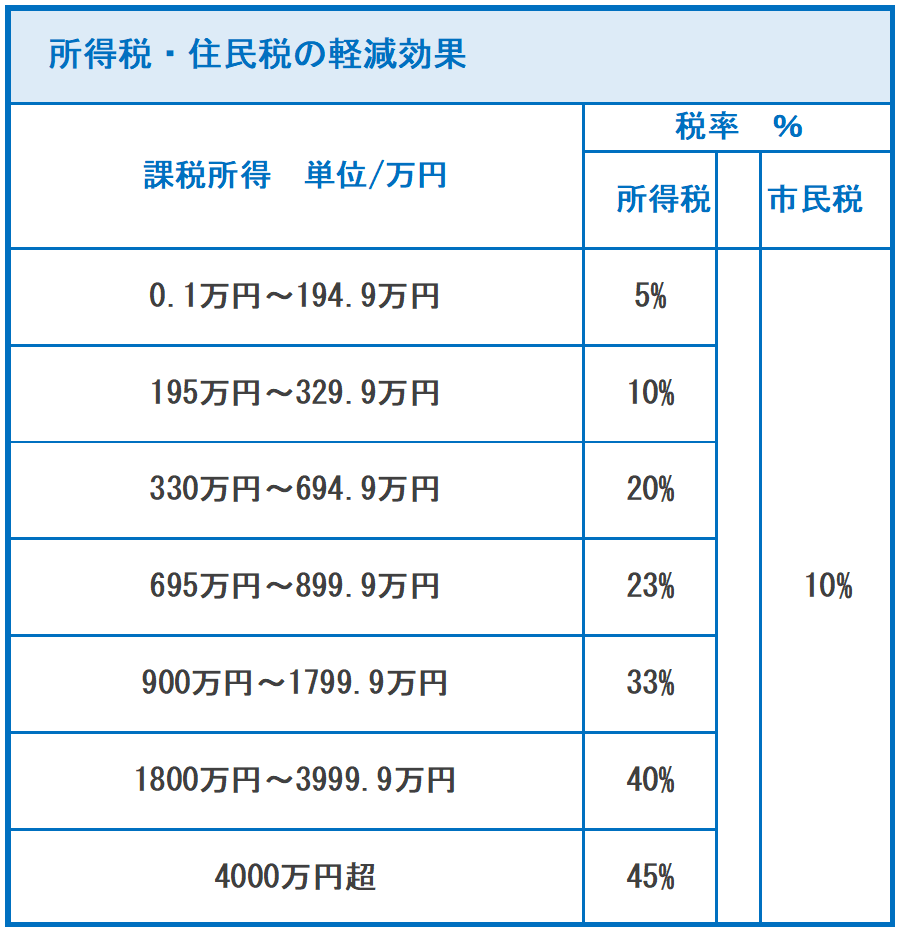

所得税の税率は5%~45%の7段階

・課税所得の多い人、掛金を上限まで拠出する人ほど節税効果が大きい。住民税は全員10%。

・企業年金のない会社員「課税所得」190万円の方が年間掛金の上限額(年間27万6000円)まで拠出すると、所得税5%、住民税10%、合計15%。年間4万1400円の節税効果。

・10年間で41万4000円。20年間で82万8000円の節税。

・還付されたお金は大切に育てましょう!

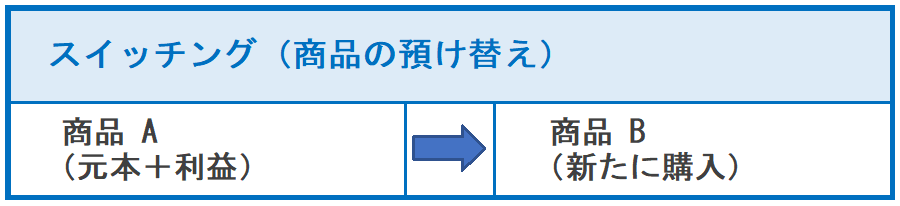

・運用益も非課税で再投資

・受取るときも大きな控除 退職所得控除・公的年金控除

iDeCoで老後に備えましょう!

人生100年時代

あなたの人生

選択はあなたです!